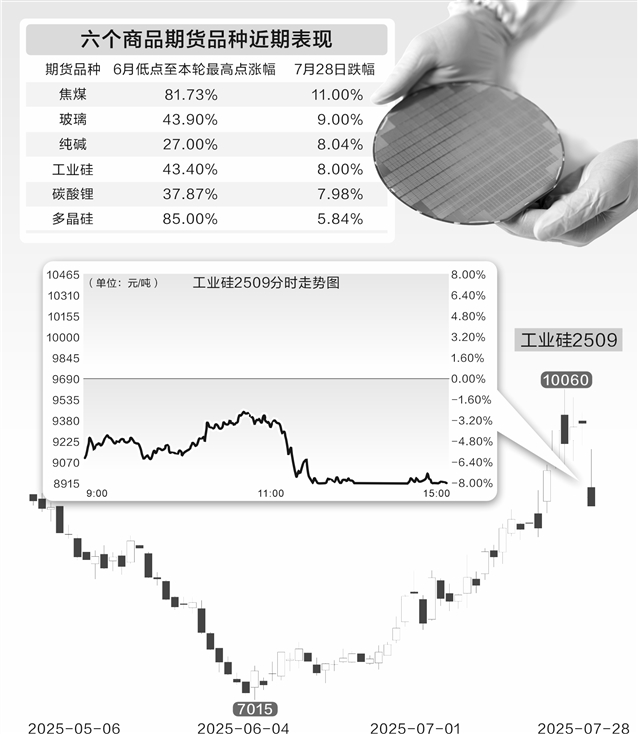

經(jīng)歷上周的高歌猛進,本周一(7月28日)國內(nèi)商品期貨出現(xiàn)大面積回調(diào),主力合約幾乎全線下跌。其中,焦煤、玻璃、焦炭、純堿、工業(yè)硅、碳酸鋰等品種主力合約跌停,氧化鋁跌幅超6%,多晶硅跌幅超5%。

投資者關(guān)注這是否意味著連續(xù)上漲行情面臨終結(jié)。自7月初以來,在“反內(nèi)卷”政策影響下,商品市場看多情緒持續(xù)升溫,多個品種出現(xiàn)連續(xù)快速上漲,市場出現(xiàn)非理性情況。對此,國內(nèi)商品交易所及時出手,對市場有效降溫。

業(yè)內(nèi)人士提醒,當(dāng)前市場仍由宏觀情緒主導(dǎo),政策驅(qū)動的基本面改善仍然需要時間,建議投資者理性看待市場波動。

熱門品種出現(xiàn)大幅回調(diào)

7月28日,國內(nèi)期貨市場多數(shù)品種“飄綠”,此前漲幅居前的焦煤、焦炭、工業(yè)硅、玻璃、純堿、碳酸鋰等熱門品種的主力合約收盤跌停,持倉量明顯下降,資金大幅流出。

從主力合約來看,焦煤跌11%,玻璃跌幅9%,純堿跌超8%,工業(yè)硅跌8%,焦炭跌7.98%,碳酸鋰跌7.98%。主力合約市場價格大幅下跌,伴隨著持倉量的大幅下滑和資金流出。統(tǒng)計顯示,焦煤主力合約持倉量減少近13萬手,資金流出31.85億元;碳酸鋰主力合約持倉量減少11萬手,資金流出23.74億元;玻璃主力合約持倉量減少7.79萬手,資金流出9.54億元。

國信期貨首席分析師顧馮達表示,在政策預(yù)期推動下,焦煤、焦炭及工業(yè)硅、多晶硅等大宗商品出現(xiàn)連續(xù)漲停,短期盤面資金積累了大量獲利盤,在交易所出手加強監(jiān)管要求下,短期資金獲利了結(jié)與產(chǎn)業(yè)資本高位套保對沖需求增加,推動多個大宗商品價格出現(xiàn)高位暴跌。因此可以總結(jié)為,短期部分大宗商品過快上漲會透支政策預(yù)期,交易所加強監(jiān)管有助于幫助市場回歸理性。

在大宗商品跌勢拉動下,A股市場煤炭、鋼鐵等順周期板塊也大幅下行。東財Choice煤炭開采指數(shù)下跌2.61%,其中山西焦煤、鄭州煤電等跌幅超6%;Choice普鋼指數(shù)下跌1.16%,其中柳鋼股份跌幅超8%,新鋼股份跌幅超4%。

廣發(fā)期貨研究所負責(zé)人張曉珍分析,監(jiān)管的干預(yù)明顯抑制了市場情緒,并且在累積較大漲幅后,市場對高估值的擔(dān)憂也急劇升溫,疊加產(chǎn)業(yè)基本面與政策預(yù)期的背離,進一步加劇了市場調(diào)整,資金大規(guī)模流出也傳導(dǎo)至玻璃、純堿、碳酸鋰、工業(yè)硅等更多主力合約,在各自基本面因素及市場情緒共振影響下,市場出現(xiàn)聯(lián)動式較大下跌。

交易所連續(xù)出手降溫

市場價格大幅調(diào)整的背后,有國內(nèi)商品交易所及時出手對市場降溫的因素。自7月10日以來,廣期所、大商所、鄭商所三大交易所連發(fā)風(fēng)險提示,涉及焦煤、焦炭、碳酸鋰、工業(yè)硅、玻璃、純堿等多個期貨品種。

7月25日,進一步限制措施出爐,焦煤和碳酸鋰主力合約的限額交易正式出臺。大商所發(fā)布通知,調(diào)整焦煤期貨主力JM2509合約單日開倉量不得超過500手;廣期所調(diào)整碳酸鋰期貨LC2509合約單日開倉量不得超過3000手。

面對交易所持續(xù)風(fēng)險提示,不少市場資金已經(jīng)嗅到行情即將轉(zhuǎn)向。7月28日,文華商品指數(shù)下跌超2%,資金從跑步進場到開始持續(xù)流出。文華財經(jīng)數(shù)據(jù)顯示,本輪商品領(lǐng)頭羊的多晶硅,在不足一個月時間,從3萬元/噸一度暴漲至最高5.56萬元/噸,漲幅高達85%。焦煤則從6月初的709元/噸,一度上漲到最高1288.5元/噸,漲幅超80%。南華商品指數(shù)7月高點已自6月初底部漲超10.3%。

沉淀資金規(guī)模也出現(xiàn)了拐點,7月28日文華商品市場資金流出超200億元,焦煤、玻璃、鐵礦石等品種都普遍出現(xiàn)資金流出。而此前一個交易日,7月25日,當(dāng)天高達12.76億元的資金從多晶硅凈流出。相比之下,6月25日至今,近一月沉淀資金總量始終保持在7000億元關(guān)口上方,到7月24日期貨市場沉淀資金總量近7783億元,創(chuàng)歷史新高。同時,“百億元級”品種數(shù)量增至19個,包括碳酸鋰、多晶硅等品種。

但是,從市場成交量層面看,商品市場價格波動仍然劇烈,交投熱情偏高。據(jù)文華財經(jīng)統(tǒng)計,7月28日期貨市場總成交量環(huán)比增加20.43%,至5690萬手,創(chuàng)紀(jì)錄新高。但是成交金額,已經(jīng)不及上周峰值。

高波動將成新常態(tài)

對于后市,多位分析師認為,資源品正進入重新定價階段,高波動性將成為市場運行常態(tài)。

金瑞期貨鋰硅研究員劉鐘穎表示,8月工業(yè)硅、多晶硅基本面邊際走弱,價格已覆蓋行業(yè)完全成本,但考慮到目前資金博弈加劇,“反內(nèi)卷”路徑指引暫不明朗,短期“雙硅”價格預(yù)計仍然以高位寬幅震蕩運行為主。碳酸鋰供給擾動頻出,其開停對市場供需平衡影響較大,目前暫未有定論。

張曉珍認為,在“反內(nèi)卷”政策基調(diào)下,焦煤等黑色金屬產(chǎn)業(yè)鏈短期情緒修復(fù)后,價格或存在反彈驅(qū)動。宏觀環(huán)境偏暖以及政策相關(guān)預(yù)期下,部分貿(mào)易商囤貨信心有所增強,且焦炭連續(xù)三輪提漲落地后又開啟第四輪提漲,上游成本變動向下游傳導(dǎo)較為順暢。同樣,玻璃和純堿價格在未來一段時間內(nèi),大概率仍將承受下行壓力,不過隨著政策效應(yīng)的逐漸顯現(xiàn)以及行業(yè)自身的調(diào)整,價格下跌空間或逐漸收窄。

方正研究所分析師楊文吉認為,從近期頒布的具體措施可見,本輪“反內(nèi)卷”并非只集中在本輪物價下行嚴(yán)重的采掘工業(yè)和原材料工業(yè)等上游行業(yè),同樣也出現(xiàn)在新能源汽車、鋰電池、光伏等“新三樣”為代表的下游行業(yè),因此本輪調(diào)整的行業(yè)范圍更為復(fù)雜。

“當(dāng)前大宗商品市場正處于全球供需平衡體系再塑造的歷史性階段,2025年大宗商品高波動性將成為市場運行新常態(tài),這種特征既源于戰(zhàn)略資源金融屬性與商品屬性的重新定價,更是供應(yīng)鏈成本抬升、資本博弈加劇與全球經(jīng)貿(mào)政策不可預(yù)測性共振的必然。”顧馮達說,從中長期看,市場仍會聚焦政策刺激下的估值上修,預(yù)計多數(shù)大宗期貨品種將延續(xù)反彈修復(fù)行情。

(來源:證券時報 )

掃一掃分享本頁

掃一掃分享本頁