只需電話號碼或戶名賬號,內地和香港居民可隨時隨地跨境轉賬,資金實時到賬。6月22日,在中國人民銀行和香港金融管理局共同推動下,跨境支付通正式上線,標志著內地與香港快速支付系統已實現互聯互通。當日,全國首筆跨境支付通內地居民南向、港人北向匯款業務落地深圳。

中國人民銀行行長潘功勝近日在2025陸家嘴論壇上宣布,將在上海實施8項政策舉措。在業內專家看來,這些措施將進一步提升我國金融市場開放程度和國際競爭力。

人民幣國際舞臺更廣闊

此次中國人民銀行公布的政策舉措中,設立數字人民幣國際運營中心在我國尚屬首次。當前,全球數字貨幣競爭加劇。數字人民幣的核心競爭力之一在于其底層技術架構。通過區塊鏈與智能合約的深度融合,數字人民幣實現了跨境支付的實時清算與可編程交易,這種技術優勢在多邊央行數字貨幣橋項目中已得到驗證。

在上海設立數字人民幣國際運營中心,正是將數字人民幣已經驗證的技術優勢轉化為制度優勢的關鍵一步。“此舉旨在直面國際金融競爭,加速人民幣的國際化進程,提升我國在全球金融體系中的話語權。”清華大學國家金融研究院院長田軒表示,當前我國在全球央行數字貨幣競爭中已處于領先優勢,通過將區塊鏈信用證再融資與數字人民幣結合,可實現跨境支付的實時清算。同時,優化升級自由貿易賬戶功能,能夠直接提升跨境貿易的便利性。這些措施將形成強大的政策合力,共同助力我國構建金融開放的新格局。

“設立數字人民幣國際運營中心有助于提升人民幣在國際貨幣體系中的地位,推動貨幣體系多元化,還能促進跨境貿易便利化,減少傳統跨境支付的繁瑣流程與成本。在監管方面,利用數字人民幣的可追溯性能更好地維護金融秩序。”博通咨詢首席分析師王蓬博說。

王蓬博同時提醒,設立數字人民幣國際運營中心也需注意幾個問題:一是在技術層面,需確保在復雜多樣的跨境網絡環境中系統的安全穩定,解決與其他國家或地區央行數字貨幣系統的互操作性和技術對接問題;在法規政策上,要協調不同國家和地區間的差異,提前完善和設計好對等的相關規則。

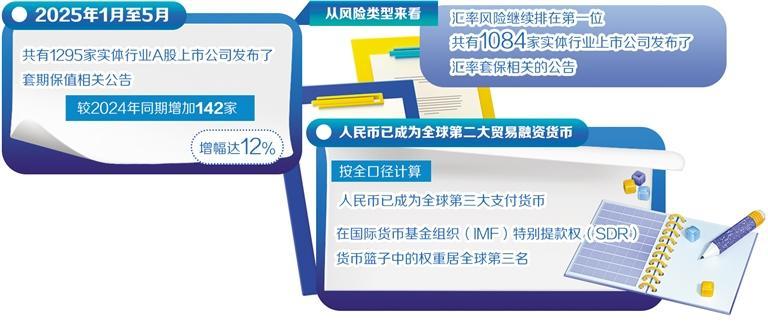

數據顯示,2008年國際金融危機后,人民幣國際地位穩步上升。人民幣已成為全球第二大貿易融資貨幣;按全口徑計算,人民幣已成為全球第三大支付貨幣;在國際貨幣基金組織(IMF)特別提款權(SDR)貨幣籃子中的權重居全球第三名。

匯率風險管理工具更多元

面對全球匯率市場的劇烈波動,企業匯率風險也在增加。在2025陸家嘴論壇上,中國人民銀行提出,將會同證監會研究推進人民幣外匯期貨交易。

“隨著中國經濟的快速發展,人民幣國際化進程不斷加速,跨境資本流動愈加頻繁且深入,極大地提升了人民幣在國際間的兌換需求。與此同時,國際社會對人民幣的關注度持續上升,人民幣匯率的雙向波動特征也愈加明顯。”招聯首席研究員董希淼說,境內企業在這樣的環境下,面臨的匯率風險急劇增加,其避險需求呈現指數級的增長態勢。市場對多樣化、精準化的人民幣匯率風險管理工具的需求也變得愈加迫切。

市場機構測算顯示,2025年1月至5月,共有1295家實體行業A股上市公司發布了套期保值相關公告,較2024年同期增加142家,增幅達12%。從風險類型來看,匯率風險繼續排在第一位,共有1084家實體行業上市公司發布了匯率套保相關的公告。而在套保品種和工具選擇上,目前基礎匯率避險工具已難以完全滿足企業日益復雜、多元的需求。

國家金融與發展實驗室特聘高級研究員龐溟認為,當前我國外貿企業主要通過銀行提供的遠期結售匯、外匯期權和外匯掉期等外匯衍生品工具管理外匯風險,但銀行的外匯衍生品存在規模門檻較高、企業需要獲得銀行的授信或繳納保證金、產品靈活度與便利性較低、價格透明度較低等不足之處。

“尤其對中小企業而言,它們迫切需要更為靈活便捷、成本更低的外匯風險管理產品。而外匯期貨則可以有效緩解這些痛點。外匯期貨是標準化合約、無信用門檻、低保證金、透明報價,可顯著降低避險成本,一旦推出有望成為我國中小企業重要的外匯風險管理工具。”龐溟說。

跨境投融資活動更便利

“在自貿試驗區實施一攬子外匯創新政策,助力穩就業、穩企業、穩市場、穩預期。”中國人民銀行副行長、國家外匯管理局局長朱鶴新在2025陸家嘴論壇上表示。

《國家外匯管理局關于深化跨境投融資外匯管理改革有關事宜的通知(征求意見稿)》隨之發布,其中多項外匯便利化政策前期已在部分省市試點,并將推廣至全國。

“該《通知》涵蓋投資、融資、支付等一攬子便利化政策,綜合體現外匯管理深化改革、擴大開放、促進引資穩資的導向。”國家外匯管理局有關部門負責人介紹。

在深化跨境投資外匯管理改革方面,通知取消外商直接投資前期費用基本信息登記。上述負責人表示,這將降低境外投資者“腳底成本”,提高資金效率,助力加快投資落地。

《通知》對跨境融資外匯管理進行了進一步優化。《通知》明確,將全國范圍內符合條件的高新技術、“專精特新”和科技型中小企業外債便利化額度統一提高至等值1000萬美元,將有關部門依托“創新積分制”遴選的符合條件的企業外債便利化額度提高至等值2000萬美元。“政策發布后將有利于企業降低融資成本、增加研發投入、推動技術進步。”上述負責人說。

朱鶴新表示,國家外匯管理局將建立健全“更加便利、更加開放、更加安全、更加智慧”的外匯管理體制機制,不斷完善“越誠信越便利”的外匯政策體系,強化本外幣一體化管理,加強外匯市場“宏觀審慎+微觀監管”兩位一體管理,妥善運用人工智能、大數據等科技手段提升外匯管理水平等。

來源:中國經濟網

掃一掃分享本頁

掃一掃分享本頁