近期港股市場表現持續不佳,上演了幾次近年來屢見不鮮的“沖高回落”式走勢。

注:恒生指數自9月10日以來的走勢

對此中金公司指出,過強的預期可能依然不現實,港股市場并沒有完全擺脫震蕩格局,維持在低迷的底部介入、在亢奮的右側獲利的策略。

為何港股出現這樣的走勢?

中金公司解釋稱,因為市場在當前位置已經計入了較充分的預期,如果要進一步上行,需要匹配更多的政策支持尤其是財政政策。然而在杠桿水平、融資成本以及匯率等“現實約束”下,他們認為短期內過高的期待并不現實。實際情況也的確如此,市場過去一段時間的表現也基本印證了看法。

中金公司表示,政治局會議傳遞的積極信號,如“超常規逆周期調節”、“適度寬松”的貨幣政策推動市場快速走高,然而在充分消化預期后,由于在經濟工作會議中對一些市場關注的問題(如財政刺激力度、消費補貼)的增量信息有限,且對平臺經濟“加強監管”等表述也超出預期,再度引發了市場回調,恒指也基本回到了11月底時的水平。

該行還指出,隨著國內重要窗口期逐步過去,外部沖擊尤其是美聯儲的鷹派降息也成為引發包括港股在內的全球市場波動的來源。

12月FOMC會議上,相比已經充分預期的降息本身,更新的“點陣圖”預期2025年只有兩次降息,加上鮑威爾不斷強調后續降息節奏將更為謹慎的鷹派表態隨即引發市場震蕩,10年美債利率快速升至接近4.6%的水平,創今年5月底以來新高。美元指數則更是攀升至2022年底以來的最高水平。

“新高的美債+新低的中債”這一組合對于港股有何影響?

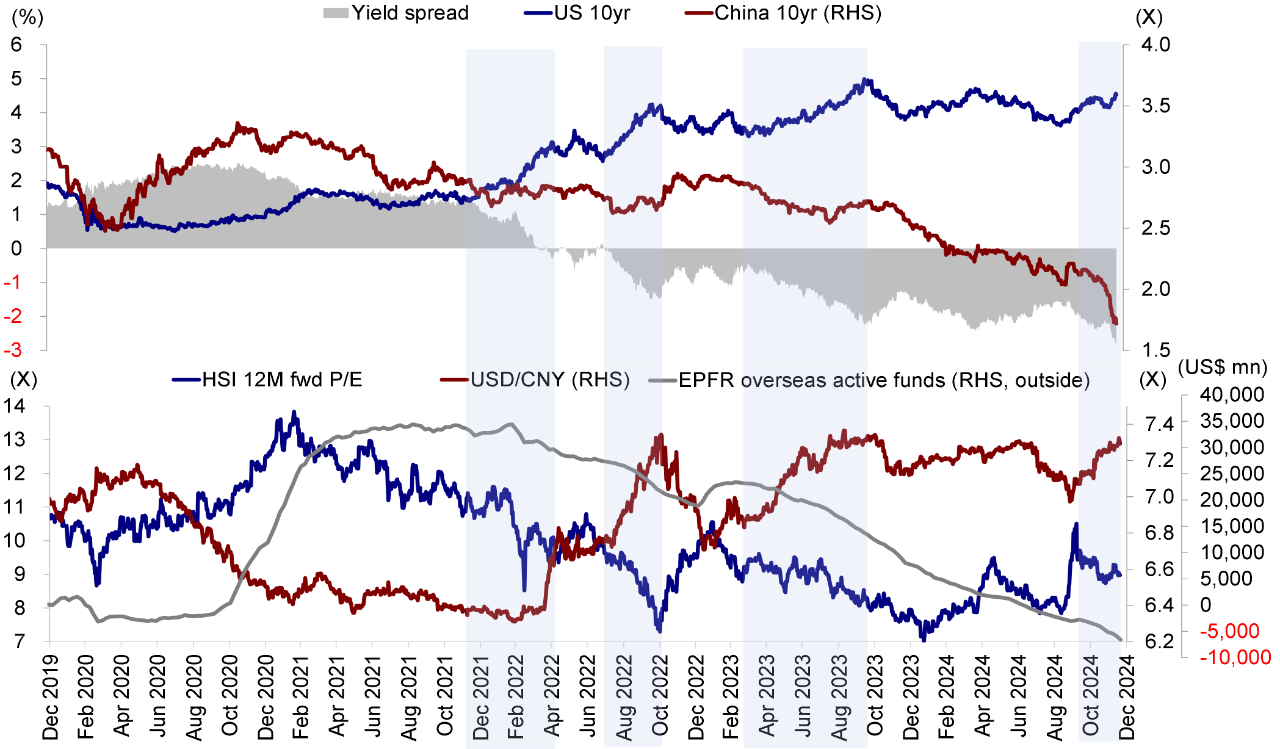

中金公司認為,形成鮮明對比的是,國內貨幣寬松預期升溫和對財政力度的降溫,推動國內利率的大幅走低,10年中債利率一度突破1.7%關口,1年中債甚至已跌破1%,導致中美利差再度走闊至歷史極端水平。

新高的美債:美元流動性收緊,從分母端對港股估值形成擠壓。美債利率與美元同步走強時所帶來的最直接的影響便是海外流動性收緊。從歷史經驗看,這一背景下海外資金往往趨弱,港股作為離岸市場所受到的影響天然也會更大一些。

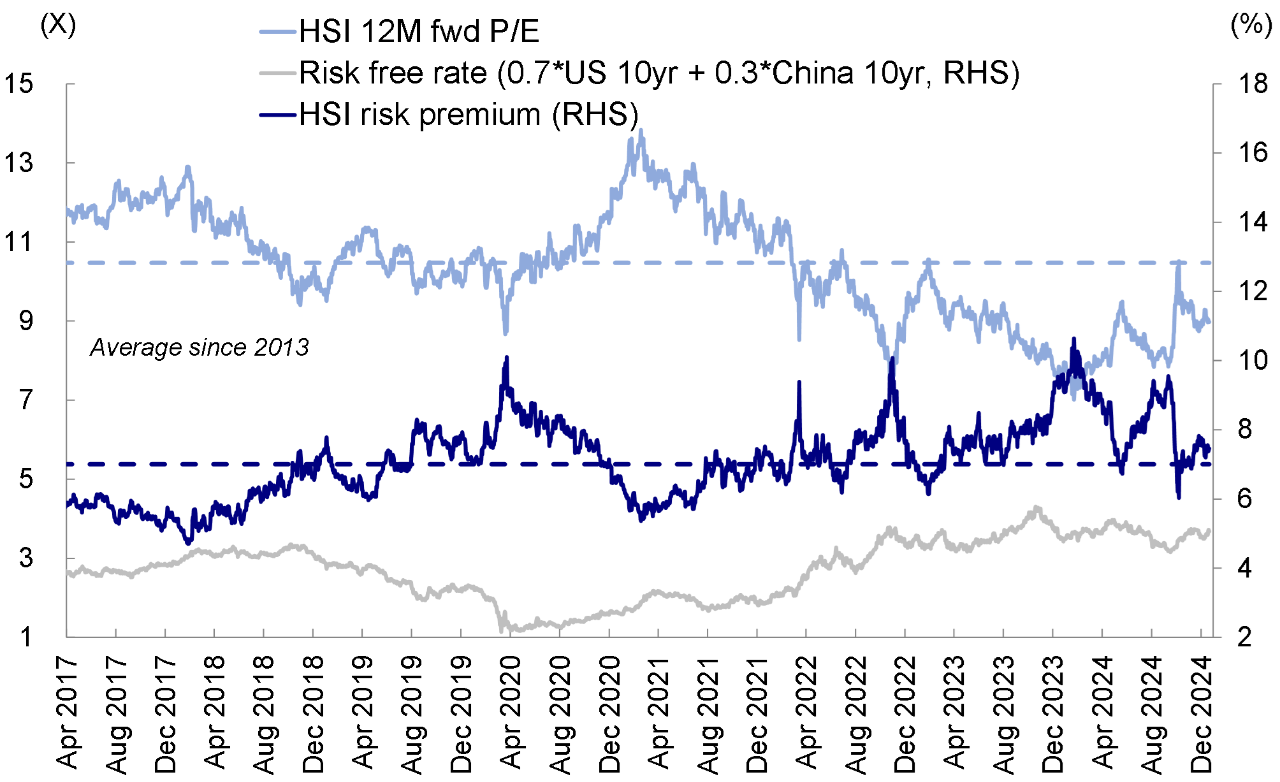

美債利率走高也會從分母端影響港股估值定價。即便考慮到當前內地資金在港股成交占比能夠達到25-30%左右,因此在計算港股無風險利率時采用美債與中債7:3的權重,美債利率的變化依然占據主導,因此其短期內的快速抬升也將從分母端對港股估值帶來壓力。

新低的中債:從分母端對沖美債走高,但分子端則反映增長預期壓力。反過來看,貨幣寬松預期帶動的中債利率快速下行看似在一定程度上對沖美債利率上行在分母端帶來的不利影響。然而,利率的快速下行也隱含了市場對國內未來增長疲弱的預期,因此雖然分母端有一定支撐(但不如對A股影響顯著),反而從分子端增長預期角度帶來更大壓力。

綜合來看,“新高的美債+新低的中債”這一組合對港股而言是一個中性乃至偏負面的影響,歷史經驗也往往如此。復盤過去五年間中美利差變化對港股市場走勢的影響,發現在“美債升+中債降”導致中美利差走闊時期,港股市場估值在絕大部分時期內都明顯承壓,這些時期也往往伴隨著海外資金的整體流出中資股市場。

機構維持港股市場整體震蕩格局的判斷

中金公司指出,投資者也無需過于悲觀,依然維持港股市場整體震蕩格局的判斷。首先,在判斷美聯儲未來路徑上,雖然需要更多時間觀察,但后續判斷依然可以降息。短期市場預期的過度透支往往會超調,利率與金融條件對基本面的反身性反而使得現在的“鷹”才能夠為后續“降”提供空間。

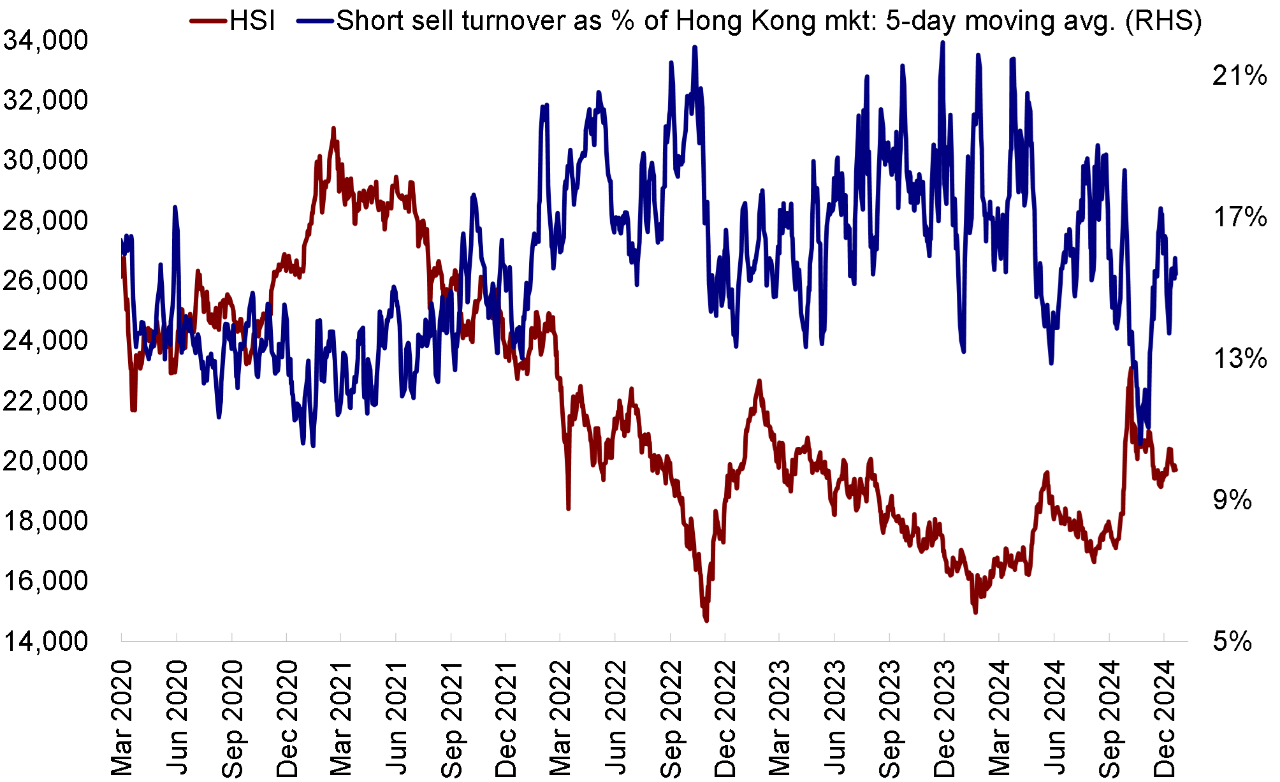

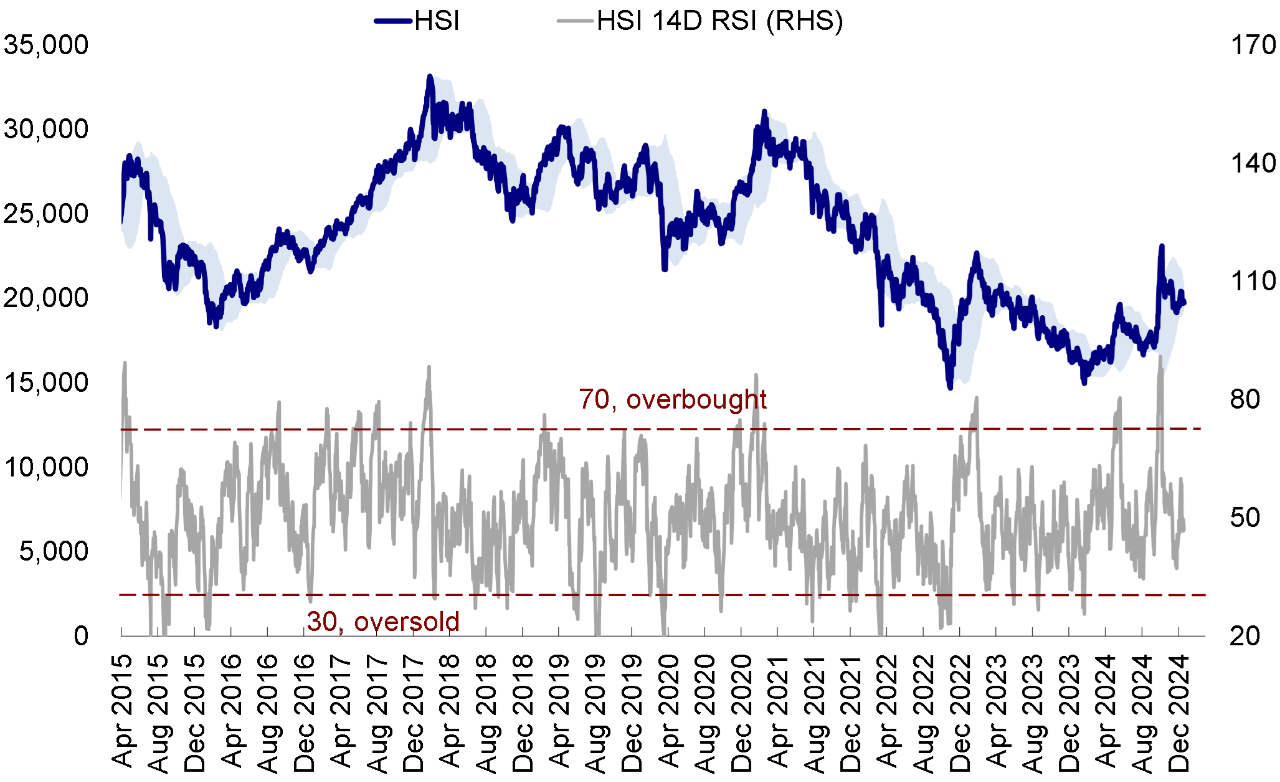

其次,技術指標也顯示港股目前正處于一個相對中性的狀態,如恒指風險溢價ERP當前處在7.4附近,基本相當于9月底反彈初期的水平;5日賣空成交占比自11月底的17.3%回落并維持在15.5%附近,接近今年9月下旬市場反彈前水平;14日相對強弱指標(RSI)也從此前一周高點59.9回落至47.1這一中位水平。同時恒指19500附近也基本處于日線與月線的重要支撐位。因此,在國內政策力度溫和有限的假設下,當前震蕩結構仍是基準情形,短期市場在這一位置或不上不下,但也可上可下。

來源:市場資訊

掃一掃分享本頁

掃一掃分享本頁