2023年宣告收官,A股上市公司過去一年的理財數據新鮮出爐。

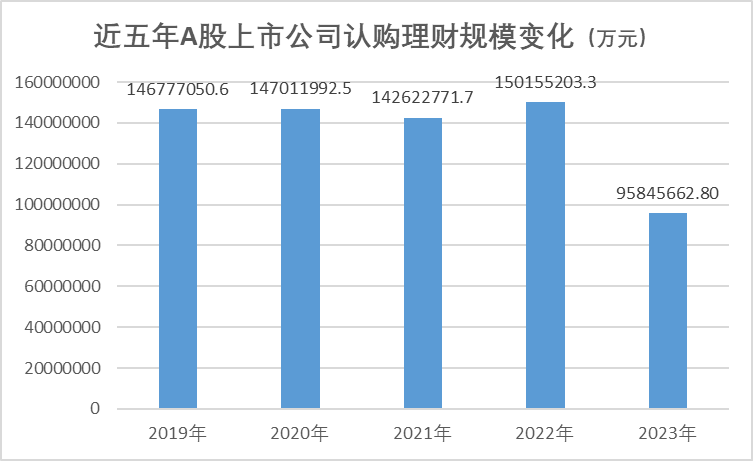

截至2023年12月31日,據Wind數據梳理后發現,2023年A股上市公司使用自有或閑置資金購買理財的情況較往年有明顯不同。一方面,2023年進行理財的A股上市公司數量創近5年新低;另一方面,認購理財的總規模也呈現急劇萎縮,同比減少約35.5%。

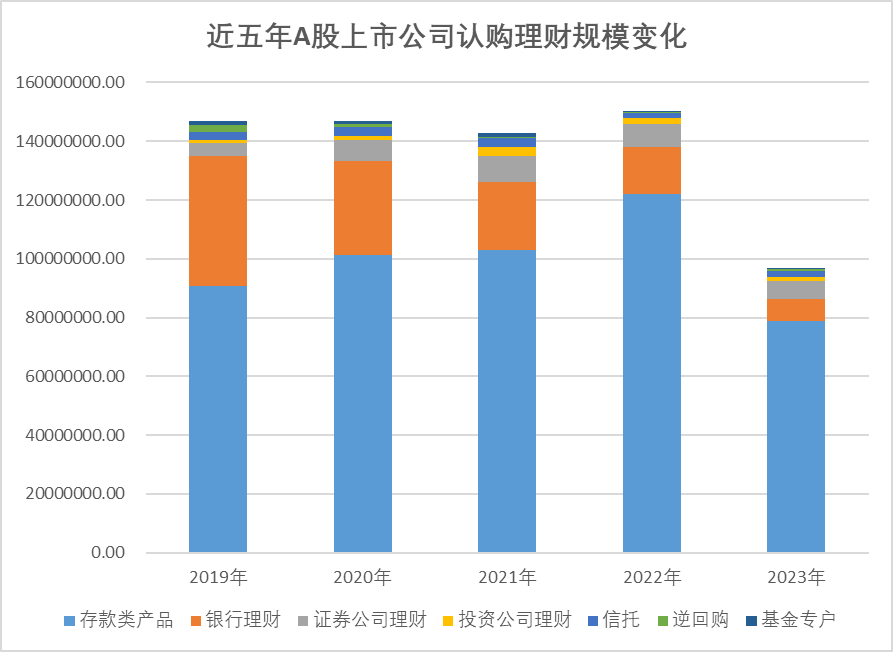

從理財產品的認購品類來看,多數A股上市公司更傾向于安全性高、流動性好的低風險理財產品,存款類、銀行理財產品的規模仍是上市公司選擇的主要品類,但這些產品的認購規模相較于2022年降幅巨大;此外,信托類和逆回購產非但沒有減少,反而錄得較大增長。

認購理財降至近五年“冰點”

截至2023年12月31日,滬深兩市上市公司2023年度認購各項理財的數據已公布完畢。據Wind平臺數據梳理后發現,2023年上市公司認購理財的意愿降至近5年“冰點”,無論是購買理財的公司數量、認購產品數量還是認購總金額,均創下近5年新低。

數據顯示,2023年,滬深兩市中使用自有或閑置資金購買理財的上市公司共有1147家,較2022年減少301家,降幅約21%,該數量創下近5年新低。

Wind數據顯示,2023年上市公司披露了各自公司在該年度認購了共14633只理財產品,購買的產品數量同比下降28.3%。2023年,A股上市公司認購的理財產品規模也掉頭向下,全年認購總金額為9584.57億元,相比于2022年的1.5萬億元減少了5430.95億元,全年降幅達35.5%。

(數據來源:Wind)

梳理近5年數據,2019年至2022年,上市公司購買理財的規模波動幅度并不大,均可穩定在1.42萬億元至1.5萬億元的規模之間。然而,2023年的該項數據則較往年縮水嚴重。

上市公司購買理財總規模減少的背后,一大原因或是各公司經營業績表現不理想,閑置資金有所減少。Wind數據顯示,2023年前三季度,全部A股公司營收同比增長2.23%,凈利潤同比下降2.13%,各項增速均不如2022年同期。

其中,上證主板和深圳主板的上市公司凈利潤增速分別為-0.27%、-4.67%;科創板、北交所和創業板上市公司凈利潤增速分別為-39.04%、-23.89%和-5.79%。

另一方面,受宏觀經濟因素影響,企業更傾向于將資金用于再生產或增加企業流動性;與此同時,年內銀行多輪下調存款利率、銀行理財波動幅度加大導致投資理財的收益率有所降低,導致企業理財意愿進一步下降。

存款類、銀行理財吸引力下降

分析2023年上市公司購買理財的具體構成可以看出,絕大多數的上市公司仍將存款類產品作為自己資金配置的首選。上市公司配置的存款類產品主要包括存款、定期存款、結構性存款和通知存款。

據統計,上市公司2023年配置的存款類產品相較于2022年呈現出全面下降的態勢。截至2023年12月31日,A股上市公司中在過去一年認購的存款類產品同比下降35.33%,認購規模為7220.82億元,較2022年減少了約4300億元。其中,降幅最大的品類是通知類存款產品,同比減少58.26%,結構性存款、定期存款和普通存款的降幅均同比減少了33%以上。

事實上,臨近年底,全國性大中型商業銀行再次集體宣布下調存款利率。而這也是的2023年以來,第三輪大規模下調存款利率,此前,全國性銀行曾先后于6月份、9月份下調包括定期、活期在內的多品類存款產品利率。就最近一輪下調動作來看,國有大行下調的主要為定期存款及大額存單利率,降幅一般為10個基點、20個基點和30個基點,存款期限涵蓋一年期到五年期。

此輪下調后,多家大行的5年期掛牌利率已降至僅2%。收益率普遍低于銀行理財公司發行的現金管理類產品。存款類產品的收益率一再下探,使得上市公司投資較高收益的存款產品意愿下降。

(數據來源:Wind)

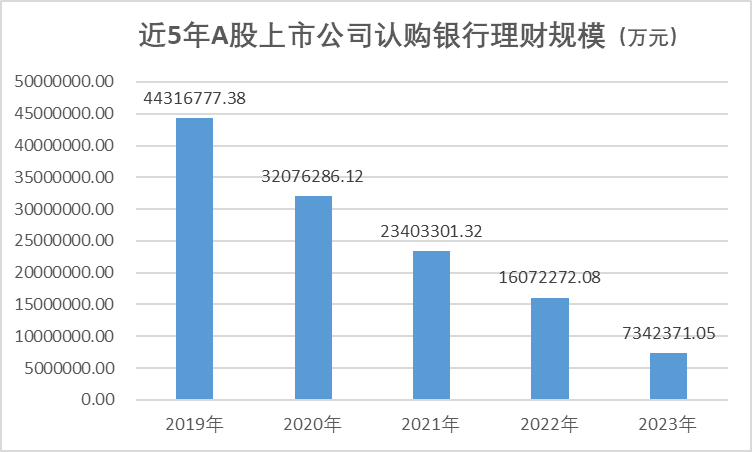

銀行理財方面,2023年初,銀行理財受上年債市負反饋引發的理財“贖回潮”慣性所影響,以固定收益的債券為主要資產的銀行理財凈值仍發生較大幅度回撤,凈值的大幅波動甚至跌破1,沖擊著包括上市公司在內的各類投資者持有信心。

據梳理,2023年A股上市公司持有的銀行理財規模較2022年減少約873億元,購買規模僅734.24億元,下降幅度達54.3%。這也是上市公司持有銀行理財總規模連續第五年下降。

其他理財產品來看,2023年上市公司認購的證券公司理財和投資公司理財均錄得大幅下跌,但跌幅不及存款類產品和銀行理財。其中,2023年證券公司理財為626.78億元,同比減少20%;投資公司理財為147.96億元,同比減少約32%。

值得注意的是,往年上市公司認購意愿相對不高的信托產品和逆回購產品,2023年非但沒有下降,反而錄得較大幅度的增長。例如,上市公司認購的信托產品較2022年增長約21.9%,規模達204.5億元;逆回購產品增幅更甚,較上年增長約1.6倍,達62.91億元,這也是該品類的產品基數較低的原因所致。

部分公司收縮2024年理財規模

2023年收官之際,已有一大批上市公司公告披露了2024年度的委托理財計劃。粗略分析多家上市公司的公告來看,上市企業收縮2024年投資理財規模,是一個較為普遍的現象。

例如,2023年12月28日中糧資本公告稱,該公司及下屬子公司2024年度利用臨時閑置資金委托理財,單日最高余額不超過人民幣20億元,該標準已經較2023年的計劃減少了10億元。

據中糧資本公告,該公司稱,2024年度的委托理財,是在保證日常經營運作等各項資金需要和有效控制投資風險的前提下,利用自有資金購買安全性、流動性較高的低風險理財產品。此舉有利于提高公司資金使用效率,增加公司現金資產收益。

無獨有偶,創新新材、海利生物、新奧股份等一批公司也在日前公布了2024年度理財計劃,均顯示較上一年度有所減少。

此外,上市公司購買各類理財產品的偏好也呈現著短期化的趨勢。據梳理各大上市公司有關公告,部分公司購買較多銀行理財的產品中,出現了大量持有期1天、7天、30天等的短期理財產品作為現金管理的工具。

(來源:券商中國)

掃一掃分享本頁

掃一掃分享本頁