11月22日,華人健康發布公告,擬變更部分首次公開發行股票(IPO)募集資金的用途,將用于“營銷網絡建設項目”的部分募集資金4500萬元以及自有資金、自籌資金6720萬元用于購買舟山里肯醫藥連鎖有限公司(以下簡稱舟山里肯)60%的股權,總計作價約1.12億元。

12月6日,深交所下發關于對華人健康非許可類重組的問詢函。問詢函首先關注到,根據公司的敏感性分析測算,舟山里肯預測期營業收入每減少1%、毛利率每減少1個百分點,評估價值的變動率分別為﹣3.72%和﹣3.19%。對此,深交所要求華人健康說明預測期營業收入逐年上升、毛利率呈現微降趨勢是否謹慎合理。

同時,針對華人健康擬變更部分IPO募集資金用途的行為,深交所要求其說明將本來用于“營銷網絡建設項目”資金轉而用作支付股權轉讓價款的主要考慮、合理性、合規性。

要求說明標的2023年上半年分紅的原因

據華人健康公告,公司IPO實際募集資金凈額約8.79億元,約6.06億元用于募投項目,其中5.56億元用于營銷網絡建設項目,5000萬元用于補充流動資金。扣除上述募集資金投資項目資金需求后,超出部分的募資金額約2.74億元。截至10月31日,已使用營銷網絡建設項目資金1.65億元,已使用補充流動資金項目5000萬元,公司募集資金賬戶尚余4.19億元。

華人健康表示,此次涉及變更的募集資金投資項目“營銷網絡建設項目”,而該項目系公司于2021年結合當時市場環境、行業發展趨勢及實際情況等因素制定的,因新開業門店有一定的市場培育期,為提高募集資金的使用效率,并結合公司發展戰略規劃,更好地把握市場機遇,提高市場競爭力,決定變更該項目的部分募集資金,用于新募投項目。

而在本次股權交易中,華人健康擬作價1.12億元收購舟山里肯60%的股權,主要基于兩點考慮:

第一,浙江省是全國共同富裕先行示范區,經濟基礎好,人口基數大,消費購買力強,單店產出較高;公司本次以浙江省為突破口,將進一步實現公司零售業務板塊“深耕安徽,輻射周邊;聚焦華東,扎根長三角”的發展戰略。

第二,浙江省目前還沒有在A股上市的本土醫藥零售企業,已上市的醫藥零售企業在浙江省也未取得領先優勢,競爭格局尚未完善,有進一步整合發展的空間。本次收購浙江省的舟山里肯,可以進一步做大做強公司零售業務,取得公司在浙江省的相對領先地位,提升公司競爭力。

而針對華人健康擬變更部分IPO募集資金用途的行為,深交所也要求其說明將本來用于“營銷網絡建設項目”資金轉而用作支付股權轉讓價款的主要考慮、合理性、合規性。

此外,公告中披露了舟山里肯近年來的主要財務數據:截至2021年、2022年、2023年上半年末,舟山里肯的資產總計分別為1.12億元、1.29億元、8470.47萬元,所有者權益分別為950.35萬元、2012.68萬元、812.69萬元;2021年、2022年、2023年上半年,營業收入分別為1.53億元、1.8億元、8434.89萬元,凈利潤分別為666.9萬元、1062.33萬元、800.01萬元。

值得注意的是,2023年上半年舟山里肯的資產總額較期初減少約34.57%,主要系公司在上半年向股東分紅2000萬元及清償銀行借款等原因所致。對此,深交所質疑其中是否存在突擊分紅、大額分紅等情形,并要求華人健康說明舟山里肯2023年上半年實施分紅的具體原因及合理性,并說明上述分紅事項對舟山里肯資金周轉及未來生產經營的具體影響、本次交易評估作價是否已充分考慮上述分紅事項的影響。

同時,本次交易選取收益法評估結果作為最終評估結果,舟山里肯全部股東權益評估價值為1.88億元,評估增值率為2213.31%。根據敏感性分析測算,舟山里肯預測期營業收入每減少1%、毛利率每減少1個百分點,評估價值的變動率分別為﹣3.72%和﹣3.19%。

對此,深交所在問詢函中要求華人健康結合有關第三方數據和分析報告、舟山地區醫藥零售競爭格局、舟山里肯及其主要競爭對手的門店坪效及市場份額情況、舟山里肯主要銷售產品受醫保改革政策的具體影響等,逐項披露重要評估參數的詳細預測依據及合理性,說明預測期營業收入逐年上升、毛利率呈現微降趨勢是否謹慎合理。

連續收購資產后商譽減值風險提升

華人健康與交易對方王祥安、浙江自貿區雪源項目投資合伙企業(有限合伙)(以下簡稱雪源合伙)也約定了業績承諾及補償安排:2023年度至2025年度,舟山里肯的扣非后歸母凈利潤分別不低于1071萬元、1125萬元、1181萬元,否則王祥安、雪源合伙應當按約定對華人健康予以補償。王祥安、雪源合伙同意優先以現金進行補償,如屆時現金補償方案無法執行或無法全部執行,則華人健康有權要求王祥安、雪源合伙以其持有的舟山里肯剩余股權進行補償。

對此,深交所在問詢函中問及:“業績承諾期內各期承諾凈利潤的確定依據及合理性,低于評估預測數據的主要考慮及合理性、合規性、公平性。”此外,問詢函還關注到,此次交易各方雖然約定了補償安排,但未明確約定現金補償最低比例,因此要求華人健康說明其考慮因素、相關股權補償計算公式的設定是否合理、是否能夠有效覆蓋應補償金額。

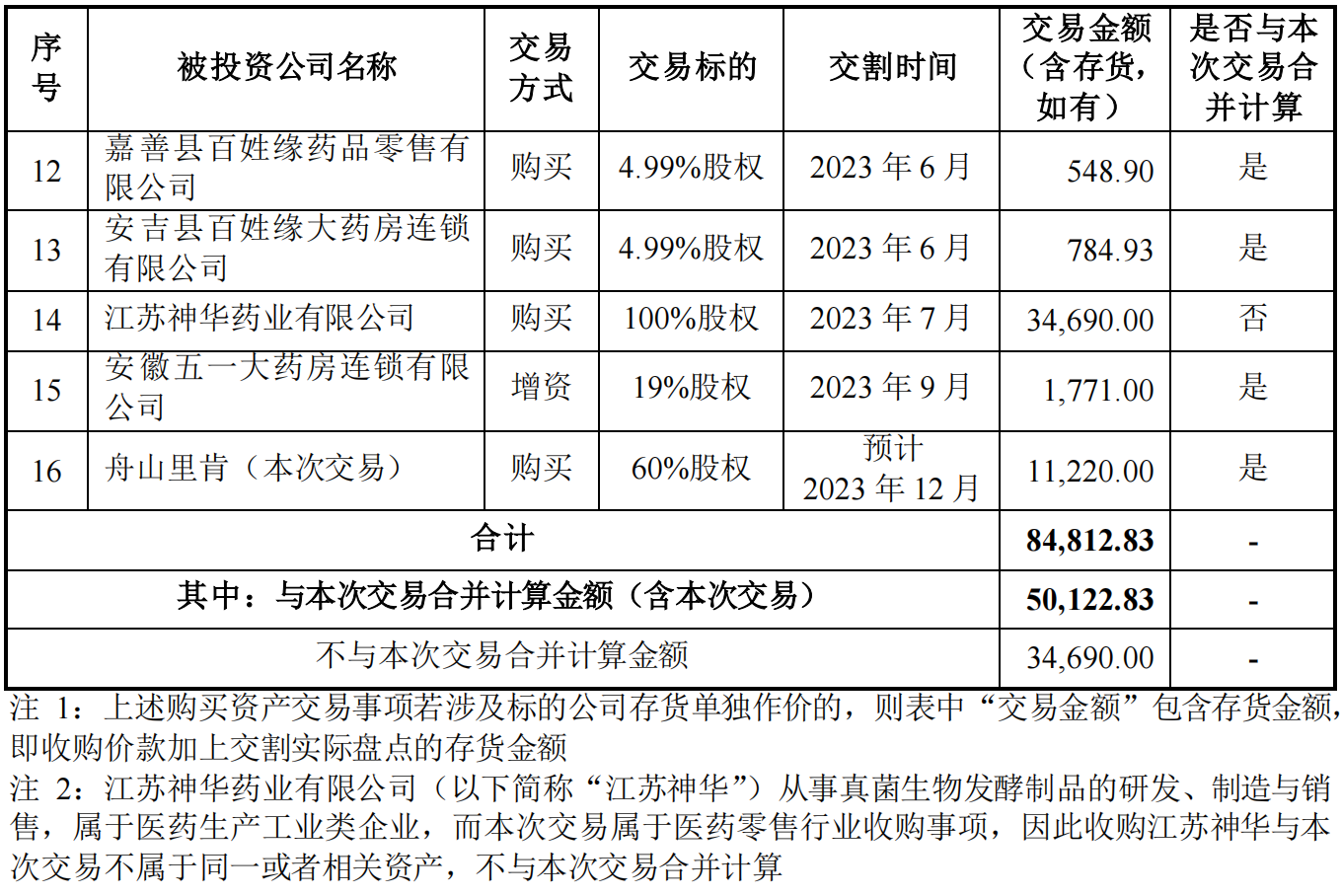

值得注意的是,根據公告,在本次重組前十二個月華人健康共有16筆購買/增資的交易(包括此次收購舟山里肯),幾乎每個月都在對外并購資產,總計交易金額高達8.48億元。據記者梳理,其中除江蘇神華藥業有限公司系醫藥工業資產外,其余購買資產如黃山國勝大藥房連鎖有限公司、馬鞍山國勝曼迪新大藥房連鎖有限公司等均屬于醫藥零售行業收購事項。

對此,問詢函要求華人健康逐項說明上述資產購買對應標的公司最近三年主營業務發展情況、主要財務數據,交易定價依據及合理性,相關交易對方是否與上市公司存在關聯關系或其他可能導致利益傾斜的關系,公司連續收購相關資產的必要性、合理性。

另外,連續收購資產也導致華人健康的商譽快速累積。公司提示風險稱,2023年6月末商譽余額為5.62億元,較交易前增加1.05億元,占報告期末歸母凈資產的比例由交易前的24.23%增長至交易后的29.60%。本次交易完成后,上市公司商譽累計余額將有所提高,可能存在一定的商譽減值風險。

問詢函也要求華人健康說明本次交易前公司原有商譽的形成時間、形成背景、初始確認和后續計量情況,本次交易完成后公司商譽金額占凈利潤、凈資產額、資產總額的比例,商譽及其減值風險對公司備考財務報表及未來經營業績可能產生的影響,公司為防范相關風險擬采取的具體措施及其可行性,并作充分風險提示。

(稿件來源:每經網)

掃一掃分享本頁

掃一掃分享本頁